「企業価値の向上」という言葉がメディアに出ない日は、いまやありません。 むしろ、あちらこちらで、この言葉が大合唱されていると言ったほうが適切かもしれません。 一方、その「企業価値」とはいったいなんのことなのか、どこまでの範囲を指すのか。より重要なこととして、それはいったいどうやったら大きく上がるのか、についての議論の輪郭は、かなりボヤけたものになっている気がしてなりません。 今回のみさきニューズレターはそんなモヤっとした空気に、大きな機軸を示すものになったのではないかと思います。 ご登壇いただいたのは味の素の前社長西井孝明さん。 西井さんは2015年に社長に就任し2022年に退任されましたが、後半の2年間で1兆円の時価総額を2兆円にされました。日本では時価総額が短期間で2倍になること自体珍しいのですが、1兆円クラスの会社でそれが実現されたことは、日本企業経営史にも残る偉業といってよいのではないかと思います。 以前(いまなら笑い話にしても構わないと思いますが)味の素という会社は長らく、株式市場からは「期待されない会社」として有名な存在でした。 中期経営計画を出すもののなんども未達。華々しいM&Aをやったもののなかなか成果が出ず、場合によっては大きな減損を出す始末。 多くの事業を持つがゆえに、売上高は「安定」こそしていますが、力強い「成長」とは縁遠い存在。満を持して登壇したと思われた西井社長も、前半は期待外れ… そんな会社がなぜここまでの価値向上を成し遂げることができたのか。 経営者が身を焦がすほどやりたい改革を阻む、日本企業にまとわりつきがちな”Something”とはなんなのか、投資家はどんな役目が果たせるのか、いまや味の素・取締役執行役常務 Chief Transformation Officer として執行に入った、前みさき投資マネージング・ディレクターである斉藤剛さんを始めとするみさき投資はどこまで貢献できたのか… 今回のニューズレターは、「企業価値の向上」というあやふやなテーマに悩む多くの経営者にとって、たくさんの示唆と一定の解答を提示するものになっていると思います。 今回のニューズレターを機に、多くの企業で「企業価値の向上」がリアリティに変わることを楽しみにしています。

みさき投資株式会社

代表取締役社長

中神 康議

中神:味の素が行った改革は株式市場では高く評価されています。時価総額は2020年の1兆円からわずか2年で2倍の2兆円になりました。時価総額が1兆円を超える企業がこれほどの短期間でこれほど大きくなった例はわずかしかありません。 しかし私が今日、みなさんにご注目いただきたいのは、株価・業績の変容やその裏にある改革の内容だけでなく、今もなお「平時の改革」を決断し断行し続ける味の素という会社の「人間集団」にあります。 日本企業は逆境には強く、力を合わせV字回復を成し遂げたというエピソードには事欠きません。一方で、すでに良い企業がさらに良い企業になるという事例は、味の素のような大企業では珍しいと思います。われわれ日本人は、もしかしたら順境に弱い特性があるのかもしれません。 本日は2015年6月から2022年3月まで社長として味の素の変革をリードされた西井さんのお話を伺いながら、より多くの日本企業が「平時の改革」を実現するためのエッセンスを抽出できればと思います。まずは、社長就任当時の味の素の状況と問題意識をお伺いできますでしょうか? 西井:後段の話に関わるので、長くなりますがちょっと説明させてください。 私が社長に就任した2015年は、2010年に策定した2020ビジョンのちょうど折り返し地点でした。私は前社長から「グローバル食品トップ10クラス入り」というビジョンを引き継いだわけです。 社長就任の際には、元伊藤忠商事社長で味の素の社外取締役も務めていた丹羽宇一郎さんに声をかけて頂いて、前社長と3人で食事をしました。そのとき「後世に良い会社を残して下さい」という言葉を頂きました。これは重たい言葉だなと感じたことを覚えています。そういうこともあって社長就任直後は当時の2014-16中計、2020ビジョンを引き継ぐんだということを意識していました。 トップ10クラスの条件は6つあり、その1つが営業利益1,300~1,500億円の達成でした。2015年度の営業利益は前期比2割増の910億円とビジョン達成が見える状況でしたが、その後、横ばいとなり踊り場を迎えていました。 株価も2014年度末に2,700円を記録した後、2018年度末の1,700円まで急速に低下していました。株主構成を紐解いてみると、いわゆるグロース投資家という“将来の利益に賭ける投資家”がポロポロ抜けて、2018年度末にはほとんどいませんでした。 中神:利益成長の持続性に懸念を持たれてしまったわけですね。実際のところ、事業はどのような状態だったのでしょうか。 西井:味の素の成長は調味料・食品の一本足と認識されていました。 コアビジネスであるアミノサイエンスは当時も利益の4分の1を占めていましたが、2020年度以降、業績を牽引することになる電子材料はPC需要の低迷や3Gから4Gへ移行する端境期のため踊り場にありました。 また当時は、医薬事業のスピンオフや動物飼料用アミノ酸の大赤字への対応など構造改革の最中で、新たな成長の種は撒いていましたが、全然浮上していませんでした。 中神:経営会議や取締役会では、当時どのような議論が行われていましたか。 西井:本当にアミノサイエンスに賭け続けていいのかという懐疑的な声が大半でした。その裏返しで、ビジョンを達成するためには食品をもっと伸ばさないといけない、成長率が鈍化してきているのでM&Aで伸ばさないといけないという話になっていました。 コモディティ化が進む事業もあったため、構造改革とM&Aを同時にやるんだっていう方針でした。こういった方針は、味の素がコングロマリットと呼ばれる原因の1つになっていました。 中神:なるほど。「総花的」で欲張りではあるけれどメリハリが感じられない方針は投資家からは嫌われるパターンですね。 一方、事業は踊り場でも業績が危機的ではない場合、変革の機運は高まりにくいはずです。社内は当時、どのような状態だったのでしょうか。 西井:典型的な大企業病がまん延していました。社長に就任してすぐ、味の素本体のアウトルックのデータを全部調べたんですが、ほとんどの職場で年間総労働時間の平均が2,100時間を超えていました。特定の職場ではなく、どの部門も超えていたんです。 これは終わっているなと。仕事の質が劣化していたと思います。どの職場も日々の利益を積み上げることに汲々としていて、みんなで集中して生産性を上げようとか、課題を解決しようという感じになっていませんでした。 また、構造改革が長期化したことで疲弊感みたいなものが出ていました。構造改革は2009年から始めていましたが、2012年のカルピス売却以外は実は大きな改革は進んでいませんでした。事業を続けたいという現場の思いと、改革を進めたいという経営サイドの方針が、カチっと噛み合っていませんでした。

西井 孝明

味の素株式会社特別顧問(前取締役代表執行役社長)

1982年味の素入社。2004年味の素冷凍食品 取締役 家庭用事業部長を経て、2009年味の素・人事部長。2013年ブラジル味の素・社長に就任。 <p>同年、味の素 取締役 常務執行役員としてラテンアメリカを統括。2015年味の素 代表取締役 取締役社長 最高経営責任者に就任(2022年退任)。 <p>2022年味の素 特別顧問就任(現職)。 <p>2023年花王 社外取締役就任、第一三共 社外取締役就任。

中神:どこから手を打たれたのでしょうか。西井さんは人事部長やブラジル味の素の社長を経験されており、味の素の内部を深く理解すると同時に、外部から客観的に見る事もできていたのではないかと思います。 西井:人事を6年ぐらいやっていましたので、どの辺に乗り越えられない壁があるのか、アタリはついていました。 構造改革が進まない最大の理由は経営メンバーのリーダーシップです。ブラジル味の素での経験や味の素の社内データ分析から、ダイバーシティが進んだ事業ほど業績が良い事がわかっていたので、社長就任から1年の間に働き方改革、女性活躍、基幹職人事制度の完全JOB型への移行などを一気にやりました。 このころ多くの社内リーダーを代えました。構造改革をやれる真のリーダーたちではなかったためです。 やると思った役員が全然やらない場合もありました。当時は役員の改選が2年に1回だったので、代えるのに2年待たないといけない。だから改革にすごい時間がかかってしまいました。 役員改選は2019年に2年から1年に変えました。 中神:いまいる人材を活かすという適材適所の発想ではなく、ポジションに必要な能力をまず明らかにしてから人材を選定するという「適所適材」の人事に変えたものの、実際は適材をアサインできなかったということですか…。いつ頃、改革を加速させるリーダーシップ体制ができたのでしょうか。 西井:2019年7月です。2019年4月にCDO(ChiefDigital Officer)、CIO(Chief Innovation Officer)、CXO(Chief Transformation Officer) を設置し、私を中心としたリーダーシップ体制を作りました。 要となる副社長・CDOだけはいち早く2018年7月に内示しました。その後の2018年度の中間決算で通期決算の下方修正を発表したうえで、今後1,000億円のアセットライトをやる、2018年度と2019年度で膿を出すという発表をさせてもらいました。 これは取締役会だけの了解で、つまり社員には全然合意を得ずに発表したんです。中計とビジョンの旗を降ろすという宣言でした。逆に2020ビジョンに変わる新たな方針をいち早く示す必要があり、私と副社長・CDOは猛烈な勢いで準備を始めました。 最初にやったのは副社長・CDOのリーダーシップのもと、オペレーショナル・エクセレンスという手法を全社に導入することでした。 各部門には固有の経営手法がありましたが、スピードアップのためには共通言語が必要と考え統一しました。手法導入を進めるために、執行クラスのリーダーの多くを1年間で代えました。ここは相当乱暴なことをやりました。 志を同じくする新しいリーダーシップ体制で2020年度からスタートする新しいビジョンと中計の策定を走らせることができました。 中神:CEOという存在は、「企業のフルポテンシャルを引き出す」という重い責務を背負っています。その責務を全うするには、圧倒的な裁量権を持って志を同じくする経営チームを「組閣」することが不可欠だと思います。社長就任から4年経ち、ようやく“西井内閣”を組閣できたということですね。

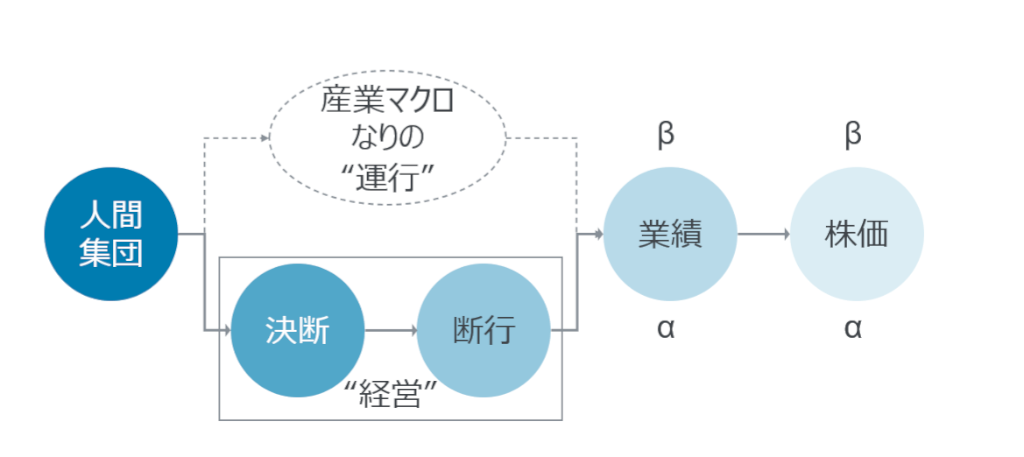

中神:その後は2020-25中計の策定が次の分岐点だったと理解しています。ここではどのような方針を出されたのでしょうか。 西井:従来の短期利益重視・M&Aによる成長からビジョンを一新し、人財と顧客という無形資産を強化して、資本効率性とオーガニック成長率を高めるという方針に変えました。 そして、資本効率性とオーガニック成長率に基づいて、事業ポートフォリオの再編を最初の3年で完遂することを決めました。 中神:2020-25中計が発表され、施策が実行され、業績が上向き株価も上昇したという経緯は、多くの方がご存じだと思います。 伺った改革ストーリーから他社にも適用できるエッセンスを抽出するとしたら、どのようなものになりますか。 西井:私も色々な経営者の方とお話をしますが、業績が停滞している会社の状態そのものは似ていると思います。しかし、その状態を生み出している”Something”は、会社ごとに異なると感じます。 コーポレートガバナンスコードの提言に従うといったことも必要ですが、会社にはそれだけでは解決しない、もっと根が深い何か、“Something”があると感じています。 この“Something”を打破するのに必要なことは2点。プロの投資家の目線を経営に取り込むこと、そして中神さんがおっしゃったCEO内閣の「組閣」ではないでしょうか。2点目については、社長が名ばかりのCEOではなく、リーダーシップチームをCEO自身が決めるということです。この2点が無いがために、改革が進まない日本企業が多いのではないでしょうか。 中神:ありがとうございます。“Something”を打破するという点を突き詰めるにあたって、フレームワークを1つ共有させてください。(以下参照) 最近、海外の投資家から「Japan is the country of Low Expectations」、つまり「日本企業はどうせ変わらないでしょ」という痛烈な一撃を喰らってから、どうすれば日本企業が大きく変わり、結果として業績や株価が持続的に上がるのかを考えて作ったものです。右の方から左へと見て下さい。 私たち投資家の価値はダウンサイドリスクを抑えながら高い株価リターンを顧客に提供することですが、ここでいう「リターン」には2種類あります。 β(ベータ)とα(アルファ)と呼ばれるものですが、βとは投資先企業が属する産業動向並みの株価リターンのこと。αとは属する産業の平均とはかけ離れたその企業独自のユニークな株価リターンのことです。 年金基金のようなお客様に対して、われわれ投資家の価値があるとしたら産業並みのβ提供では全然ダメで、安定して高いαを出さないといけません。これこそが投資家の存在意義です。 そしてここにある私の前提は、「株価は業績の派生物」という考え方です。つまりその投資家がα株価リターンを提供できるかどうかは、選んだ投資先企業がユニークなα業績を出せるかどうかで決まるということです。 企業はふつうにしていると産業マクロなりのβ業績しか出ません。マクロがよくなれば業績は上がりますが、少し悪くなると業績もすぐに悪化します。なにもしなければ業績は産業マクロなりに漂流し、蛇行するわけです。私はそういうものを『経営』とは呼びたくありません。そんなものは単なる『運行』だと言いたい。 一方ユニークなα業績を出す企業は、ふつうなら絶対にやりたくないこと、しづらいこと、社内から反対論が噴出し融和が壊れかねないことを、断腸の思いで「決断」し「断行」しています。 決断と断行あって初めてユニークなα業績が生まれるわけで、当然、株価にもαが生まれてくる。私はこれこそが『経営』と呼ぶにふさわしいと考えています。 そして、この「運行」と「経営」を分かつものが「人間集団」とか、西井さんがおっしゃった“Something”なのだと思います。 人間集団が忖度や派閥争い、悪平等といったもので汚染されているなら、決断や断行は絶対にできません。反対に心理的安全性に溢れ経済合理に徹した議論ができる集団であれば、決断・断行できる可能性は高いはずです。 みさき投資は投資家なので当然株価を大事に見ていますが、αを追求する投資家として本質的には「この会社は本当に決断し、断行できる人間集団なのか?」を見ていると言っても過言ではないのです。 味の素の場合、2021年以降の業績や株価の目覚ましい成果に目がいきがちですが、西井さんはその何年も前から根っこにある「人間集団」の改造に手を付けていらっしゃった。 しかし、それだけで自動的に決断に至るわけでもありません。決断は茨の道です。誰もが行きたいと思っていてもいけない道です。目覚ましく、そしてユニークなα業績に繋がった西井さんの決断とは何だったのでしょうか。そして何故、そのような決断ができたのか、お伺いできればと思います。 西井:株価の上昇については、味の素は食品一本足ではなく、食品とアミノサイエンスの両輪が揃ったと投資家から信頼されるようになったことが大きいと思います。 食品についても、コロナ禍の中でコスト上昇を打ち返す以上にどこよりも先に値上げができると認識してもらえたと思います。 価格を上げるという行為には、勇気が必要です。価格を上げてみて初めて、お客さんの声が「本当の声」に変わります。その価値があるんだったら買ってやる、でも価値がなかったら置き換えるよ、という声です。 中神:ある種、顧客との真の対話が発生するわけですね。 西井:そうです。「運行」と「経営」を分けるのは、自分たちの努力の結晶価値を世に問う勇気があるかどうかです。 世に問う勇気は一朝一夕には形成されません。こうした経験が無い経営者は価値を問う事を怖いと思うかもしれません。 中神:世に問うっていうことは、やっぱりリスクを取るっていうことですよね。西井さんにとって、自社の製品・サービスの価値を世に問う勇気を得た原体験は何だったのでしょうか。 西井:私は家庭用冷凍食品の事業部長時代の2008年に20%の単価アップを実現しました。売上の7割を占める競争力ある少数の製品に絞り込んで、原材料の見直しや品質改良など顧客価値を高め値上げをしました。 味の素の冷凍食品事業における値上げは1988年以来20年ぶりでした。しかも当時はデフレが続いており、社内でも猛反対を受けました。しかし、やれる自信があるという材料を揃えて説得し、やらせてもらいました。 一部の大口顧客からは取引を打ち切られましたが、結果的に商品はエンドユーザーから評価されてヒットしました。ヒットで得た利益は味の素が全部取るのではなく、流通・サプライヤーにも還元しました。 始めるときは大きな抵抗を受けて辛くても、ちゃんとエンドユーザーが容認してくれると、あとになってみんなが幸せになる事が良く分かりました。 中神:大企業に求められる改革というと、どうしても事業の売却・撤退、コスト削減といった一見大胆な手法がもてはやされがちですが、経営者はそういった改革の先にある持続的な価値創造までできないといけないということですね。 西井:そうです。民間企業の経営者は、“バリュークリエイター”じゃなきゃ駄目だと思います。コストダウンばっかりでは何も価値は生まれないですよね。2008年の値上げは私にとっては実は3回目のチャレンジでした。1回目はギフト事業、2回目はマヨネーズ事業のときでした。最初の2回は失敗しましたが、3回目の冷凍食品でようやく成功したんです。 経営者はバリュークリエイターとして挑戦をする。当然、失敗も出てくる。失敗ばかりではいけないので、失敗から学びまた挑戦して成果を出す。そういったカルチャーを作る、組織を動かすバイブレーターでないといけません。 数量を上回る単価成長率を続けられればユニークな業績も出ます。味の素が単価成長率を決算で説明し始めたのは2020年の後半でしたが、ネスレやユニリーバはコロナ禍直後から、数量は落ちているが値上げができていると説明していました。味の素も半年遅れましたが、投資家の方に説明し理解頂けたと思います。経営者は、投資家からそういうことができるのかを試されているのだと思います。

中神:自社の製品やサービスの価値を世に問える経営者の資質をさらに突っ込んで伺いたいと思います。 西井さんは「リーダーの4つの役割」として、方向性を示す、組織を整える、権限委譲を進める、模範を示す事を挙げています。 西井 その4つはフランクリン・コヴィーのもので、本質的なリーダーシップの型です。しかしそこに足りないものが1つあると最近感じています。それは「匠の技を仕組みに変える」です。 デジタルの力を使って単価などの業績はもちろん、従業員エンゲージメントといった無形資産も含めて数値化する。そのうえで多様な経験を持ったメンバーが一堂に会して、同じデータを見て意見をぶつけ合う場を作ることです。経営会議やプロジェクトなどで如何にしてそういった場を作るか。 古い経営ではリーダーが情報を抱え込みます。しかしそれでは考える頭が小さいので良い答えが出ません。おまけに従業員のエンゲージメントが上がらず、指示待ち集団ができます。そうなると組織が「運行」に流れます。普通の経営者は自分だけで固着状態をぶち壊すだけの力は無いので、データの透明性を上げて多様な意見が出る場を作る事が組織文化を固着させない唯一の方法だと思います。 中神:私も上場企業の社外取締役をやっています。その企業は多様性を重視しており、私も多様性が高い事は良いことだと考えています。 一方、取締役会の議論という観点からは多様性の基に共通の土台が無いと、烏合の衆になる危険性もあると考えました。そこで「モニタリング・フレームワーク」というものを作りました。 このフレームワークには取締役会がモニターすべき重要な項目が簡潔に入っています。卑近なところですと、短期と長期の株価やバリュエーションの競合比較が入っています。 この企業は複数の事業を持っていますが、事業ごとに事業経済性が違います。個別拠点のPLが重要な事業もあれば、ライフタイムバリューが重要な事業もある。ですから取締役会は財務諸表的な画一的数値でモニタリングするのではなく、事業経済性に応じた個別指標をみることにしています。この共通フレームワークを入れる事で、多様性が更に活き始めたと感じます。 西井:事業経済性に応じた指標設定の話はおっしゃる通りですね。味の素もコングロマリットと呼ばれる事がありますが、扱う商品や地域が散らばっているというよりも、中神さんがおっしゃったように事業ごとに稼ぎ方が違う訳ですよね。だから会議の出し物、つまり見るべき指標が変わっちゃう。 食品事業について言えば、私の中では、「グラム単価の鉄則」というものがあります。 食品事業は、グラム当たり販売単価がある水準を超えると、全部利益になります。これは私の経験だと食材や地域を問わず成り立ちます。だから私は食品事業の責任者には、「今、グラム単価はどれくらい?」と聞いていました。それを聞けば、食品や地域が色々あっても事業の状態が分かるからです。 中神:面白いですね。それもモニタリング・フレームワークです。 西井:モニタリング・フレームワークに関連して、2020-25中計で重点KPIを、単価成長率を含めて企業価値とのつながりが大きい5つに絞り込みました。こうすれば経営を監督する取締役会もモニタリングが容易になります。 他社について見聞きした範囲では、取締役会の資料に「こんな細かいデータはいらないよ」って思うものが出てくる一方で、株価やその背後にある投資家からの声は少なく、しかも変にサマリーされて当り障りのない内容になっている企業もあります。本当はもっと赤裸々な事を言われてるんじゃないの、って思います。

中神:私が西井さんと初めてお会いしたのは2019年の初旬です。ご説明頂いたように、中計を見直されていた時期です。当時、西井さんは投資家だけでなく様々な社外の方と対話されていました。どのような問題意識をお持ちだったのでしょうか。 西井:改革を進めるにあたって、味の素には“引き出し”が少ないと感じていました。 中神さんと初めてお会いした際に、グローバル食品企業に求められる水準として「ROIC13%、オーガニック売上成長率5%」と言われたことが強烈に記憶に残っています(笑)。 当時、社内ではROIC目標は8%で良いんじゃないかって話をしていましたが、やっぱりROIC13%以上、オーガニック成長率5%以上をやろうよと目標にしました。 グロース投資家が関心を持つ業績水準や経営のあり方というものは、社内からは絶対に出てきません。IRからも出てきません。人を介すると内容が薄まっちゃいます。もっと言うと、機関投資家の方からも、同じ話を聞いたことはありませんでした。 中神:申し上げたように、投資家の存在意義は高いリターンの提供で、中でもαが重要です。でも経営者がリスクテイクをしなければαは出ません。 みさき投資は「働く株主®」として経営者のリスクテイクに寄り添い、一緒に企業を変えることでαを出すことに強烈に拘っているんだと思います(笑)。 西井:中神さんをはじめ、経営に関する気付きを与えてくれる長期投資家の皆さんは、「自分たちは顧客の大切な資産を預かっている。長期にわたって高いリターンを出すのが自らの責任だ」という迫力がありますよね。 こうした投資家目線をいかに取締役会に取り込むべきか…。投資家が社外取締役に入るというのは良いスタート地点なんじゃないかなと今は思います。 中神:投資家も取締役会に入ると、経営に対する解像度が格段に上がって対話に活かされ、良循環ができます。経営と投資が異種交配することがやっぱり良いんだと思います。 残り時間が少なくなってきました。最後に、平時の改革を増やすために、投資家はどうあるべきかメッセージを頂ければ幸いです。 西井:投資家は経営者に対して企業のあるべき姿や目指すべき業績水準、経営のあり方を問うて欲しいです。投資家は企業価値が出る道筋をよくご存じですし、色々な会社を見ているので、企業を評価するモノサシをもっている。 そのモノサシに照らして、どれくらいの業績を出して欲しいと思っているのか、会社のやり方は目標達成に向けて適切なのかどうかを経営者に投げかけて欲しいと思います。 中神:自社の製品・サービスの価値を顧客に問う、そして投資家は企業のあるべき姿や経営を経営者に問うというお話は、どちらも本質は「真剣勝負をする」ということだと思います。 値段を上げて初めてお客さんからフィードバックが来るし、投資家とも真剣勝負をして初めていい対話になる。 ステークホルダーときちんと真剣勝負をすることが平時の改革には必要不可欠なのだと認識しました。本日はありがとうございました。 2023年10月京橋にて ※本誌に掲載されている企業についての言及は、当社の過去の投資実績、現在の投資方針を示唆するものではございません。 PDFはこちら

編集後記

本ニューズレターの作成を通して、編集という仕事の奥深さを垣間見ました。極端に言えば、編集とは既に揃っている多様な素材の中から、どのような場面を、どのような順番で並べるかを決めるだけです。しかし、その決め方で読み手の受け取り方が大きく変わります。如何に西井特別顧問の改革ストーリーや西井特別顧問と中神の間で起きた化学反応のエッセンスを読み手の皆さんに届けるか。4万字の文字起こし原稿を8千字にまとめるだけなのですが、良い素材が揃っていただけに場面の選択と並べ替えは難航し、会議室で七転八倒する日々を送りました。 編集方針にヒントを与えてくれたのは、「映画の瞬き」というハリウッドで映画編集の教科書とされている書籍でした。本書によると、映画のカットが良いかどうかの半分は切り取った場面が伝える感情で決まるそうです。「最終的に観客の記憶に残るのは、編集技術でも無ければ、キャメラワークでも、役者の演技でも、実はストーリーですらない。感情なのだ」と著者は語っています。ニューズレターは経営という合理性が求められるテーマを扱っておりますが、メッセージを伝えるために受け手の感情を動かす必要があるのは映画と共通だと思いました。 感情が表れているシーンを抜き出す事は言うは易く行うは難しでした。映画では役者さんが脚本に沿って感情を表現してくれていますが、対談中の西井特別顧問は終始にこやかで、大変困難だったであろうことも時に冗談も交えながら軽やかに話されていたためです。改革の様々な局面で、西井特別顧問は何を考えたのか、何を拠り所にされたのか、想像(妄想)力をフルに働かせて編集しました。西井特別顧問の志や価値観、葛藤などの感情は状況描写だけであっても、同じような局面に立つ経営者の方には伝わるはずと信じて…。 西井特別顧問と中神の対話という素材自体が良いので、「平時の改革」のエッセンスを多くの方にご理解頂けたのではないかと思います。加えて、本ニューズレターが「平時の改革」に挑む経営者の方の感情にも訴えることができ、決断・断行を少しでも後押し出来たならば幸いです。

アソシエイト 阪東 広太郎